沙特石油首次发股创世界纪录 上市之路曲折多难

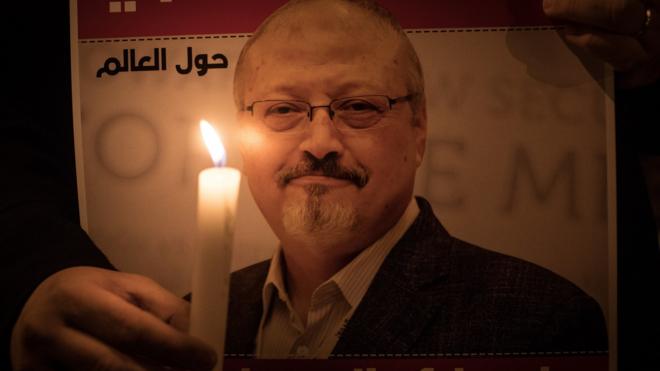

图像来源,Reuters

沙特国家石油公司阿美(ARAMCO)首次公开发股,在利雅得证交所上市当天股价飙升10%涨停,破世界纪录。

阿美属于沙特国有资产,原油产量占世界总产量的十分之一,是全球盈利最丰的公司。

通过部分上市对阿美进行部分私有化改制,是沙特王储萨勒曼经济改革大略的一部分,上市融得资金将用来发展非能源产业。

12月11日阿美首次发股日股价飙升10%后触涨停板,市值1.88万亿美元,成为世界最大的上市公司。

萨勒曼王储原来设想的是2万亿美元IPO,实际IPO估值是1.7万亿美元。

IPO前一周阿美已售股融资256亿美元(195亿英镑)。

曲折艰难的上市之路

图像来源,Getty Images

沙特国家石油公司(ARAMCO, 简称沙特阿美)是沙特最大的石油公司,全球最挣钱的公司、国有企业,12月11日在沙特证券交易所首次挂牌交易前就被认定会是有史以来最大规模的IPO。

这个世界石油行业“巨无霸”准备上市融资的消息一出,全球瞩目。它的改制上市路上诸多曲折挫败,不乏争议,最后落实的方案跟最初的设想规划相去甚远。

公司估值和IPO地点选择是导致上市计划一拖再拖的部分原因。

图像来源,Getty Images

将最大的国有企业上市,这是4年前沙特王储穆罕默德·萨勒曼作为改革计划的核心内容提出,今年11月3日宣布启动的。

根据最新的招股书,这宗“世纪IPO”比最初的设想降低了档次,缩小了规模。它不再面向国际,原定的全球募股路演取消,而是专注于吸引本国股民和部分海湾国家投资者。

根据最新IPO计划书,公司估值1.6万亿到1.7万亿美元,首次公开募股1.5%,预期融资256亿美元(960亿里亚尔)。

这个规模明显不及沙特王储萨勒曼原来预期的2万亿美元估值、1千亿美元IPO融资目标,但还是超过了阿里巴巴2014年在纽约创下的250亿美元世界最大IPO纪录。

图像来源,EPA

公司前世今生

沙特阿美最初是1933年,沙特和美国雪弗龙石油公司的前身,加利福尼亚标准石油公司(SOC)签署合作勘探和开采石油协议,为此成立沙特阿美。

1973 - 1980年间,沙特阿美买下美方股权,公司为沙特王室全资拥有。

沙特石油储量世界第二,仅次于委内瑞拉;产量世界第二,仅次于美国。

但沙特阿美具有无与伦比的优势:全国油田都属于它;跟世界其他许多地方相比,沙特的油田更容易开采,成本更低。

据估算,沙特的原油开采成本可低于每桶10美元,而英国北海布伦特原油开采成本是60美元。

沙特阿拉伯是世界头号石油出口国,也是主要产油国中唯一一个保证每天至少有200万桶剩余产能,一旦需要可以立刻投入使用。

图像来源,Getty Images

为什么上市

沙特阿美是沙特最大的国有石油公司。按照最新估值,这一家公司的市值与西班牙的GDP相差无几。目前全球流通的“石油美元”总量也只有2万亿美元。

沙特阿美上市融资是沙特王储穆罕默德·萨勒曼力推的经济改革战略的核心内容之一。

根据萨勒曼的《展望2030》(Vision 2030)发展蓝图,沙特阿美在股市融得的资金将用于新能源和非能源产业开发,包括利用得天独厚的沙漠资源开发太阳能。

改革的最终目的是推动沙特的国民经济多元化,减少对石油的依赖。

今年9月宣布对海外游客开放旅游签证也是这个改革蓝图中的一部分。

图像来源,ANB Bank

有什么问题

上市计划4年前开始酝酿,几番推迟,争议点包括企业管理透明度欠缺、沙特王室的人权纪录不佳、地缘政治紧张和恐怖主义袭击风险等。

一个主要障碍是公司估值意见分歧较大。

彭博社给出的数字是1.2万亿美元,跟沙特王储心目中的2万亿美元估值相差很大。现在的1.6万亿到1.7万亿,据悉是多方妥协的结果,仍有人认为估价过高。

另一个关注点是在哪上市。

原计划阿美股票的5%在国内外两个股市上市,国内股市先上2%,另外3%在一个海外证券市场交易。但海外上市那部分至少目前已被束之高阁。

《金融时报》引述知情人士说,沙特取消了在美国、亚洲和欧洲的IPO路演计划,而把精力集中在国内和阿联酋、科威特、巴林和阿曼等海外国家。

坊间传闻由于原来对公司市值的估计过高,使得国际投资者兴趣寡淡。

沙特当局向本国银行示意,向投资者发放贷款,让他们购买阿美首发股;一些富豪家族据悉也被敦促积极认购。

根据最新版招股书,阿美首批上市1.5%股票,其中三分之一将面向国内普通民众,不限男女,任何人都有资格认购,包括离婚女性;其余三分之二面向机构投资者。

阿美IPO价格区间设为每股8 - 8.5美元,公开询价持续到12月4日。花旗、汇丰和瑞士信贷等国际机构受委托对市场认购意向加以评估,12月5日公布IPO股价,一周之后在利雅得沙特证券交易所挂牌交易。

首次上市之后6个月之内将不发行新股。

BBC记者凯蒂·普莱斯科特说,在户外广告、电视广告和社交媒体宣传攻势的推动下,沙特国内的股份认购热情高涨,但国际投资者的缺席则令沙特王室失望。

投资诱惑和风险

沙特阿美曾经非常神秘。它是沙特最大的石油公司,也是世界最盈利的公司,但世人对它知之甚少。

自从上市融资的计划提上日程,它面貌大变。公司开始定期发财报,举办问答会解答关于公司的问题。

近期发生无人飞机袭击油田事件后,沙特阿美还破天荒邀请记者前去油田实地采访。

更有甚者,公司管理层有数名西方女性高管。

公司的招股书使用的语言跟当今国际社会的叙事对接切合,比如通过科技和创新的杠杆作用来降低(石油开采)的气候冲击,从而提高可持续性,还有“利用原油价格周期来创造长期价值”。

它还是世界上盈利最丰厚的企业。2019年上半年,沙特阿美净利润469亿美元,而且全部用作分红;去年净利润1110亿美元,分红750亿美元。

作为对比,全球市值最高的公司苹果同期净利润216亿美元,最大上市石油公司埃克森美孚净利润55亿美元。

另一方面,它也有不少令市场却步的风险:中东地区局势不稳,石油属于传统“脏”能源行业而与环保和减缓气候变化努力相左,以及公司由专制王权掌控。

图像来源,Reuters

“石油美元”

沙特阿美曾经是跟美国的合资企业,且因为沙特和美国的“石油美元”历史渊源,普遍预期它的海外IPO将选择美国股市。

结果出人意料。在海外上市地点悬而不决的那段时间,市场议论纷纷。

部分观察人士认为,排出在美国上市,不但是华尔街的挫败,甚至可能预示着主宰了全球40多年的“石油美元”体系或将加速解体。

1974年美国和沙特签署协议,确立了石油美元在国际金融和经济领域的无上地位。协议规定美国向沙特提供军火,保护沙特不受以色列侵犯,而沙特石油出口只用美元作为唯一的计价和结算货币,并用出口石油换得的美元购买美国国债,认购时享有排他性优先权。

自那以来,石油美元也经常被用来指美国主导的石油美元机制,以及“美元-石油-美国国债/美元计价金融资产”的三角循环。

这个三角循环机制近年来受到了“石油卢布”和“石油人民币”等力量的冲击。近年来美国大举开发页岩油气田,以及可再生能源行业的兴起,也在改变国际原油市场的供需关系,以及美国与传统的石油供应方沙特阿美的关系。

沙特主导的石油输出国组织欧佩克正在向俄罗斯石油企业靠拢,而中国的原油期货市场活跃,也成为石油美元在全球交易中的份额缩小的原因之一。

据路透社报道,石油美元在全球市场的占比下降,而石油人民币目前全球市占率为6%,未来有可能成为亚洲原油定价基准。

俄罗斯和伊朗已经开始与中国用人民币结算石油贸易。