恆大危機背後可能被忽略的四大問題

- 山海

- BBC中文記者

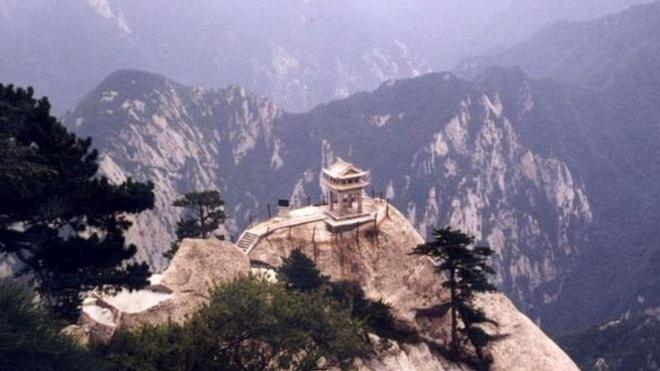

圖像來源,Reuters

恆大總部門前聚集的散戶們繼續高聲齊喊,「還錢!還錢!」

一位婦女聲淚俱下地指責,「你的良心都讓狗吃了嗎?」

恆大高管癱坐在牆角,閉著眼睛,一動不動。

——恆大財富的兌付危機被定格為這樣一個戲劇化、情緒化的畫面,傳遍中文互聯網。

不過,如果仔細分析恆大上月發佈的財報,不難發現,恆大財富的困境,只是這家「中國第一房企」面臨危機的「冰山一角」。

深入水面後,人們不禁要問,危機的全貌究竟什麼樣子?又是什麼造成恆大危機?

還有,就是未來會如何——中國政府是否會出手相救,還是任由這家似乎「大到不能倒」的企業倒下?更重要的是,恆大如果倒下,是否會引起連鎖反應,波及整個經濟體的穩定?

圖像來源,Reuters

一、恆大財富兌付難僅「冰山一角」

投資者聚集起來,要求兌付本金,是幾年前P2P產業「雷爆」時常見戲碼,而恆大明明是一家房地產企業,為何也出現這一幕?

恆大在2015年成立恆大金服,發行理財產品,是當時盛極一時的P2P行業玩家之一。2018年P2P行業「雷爆」,恆大金服也遭受波及,被迫整頓。

2019年,恆大金服改名為恆大財富,事實上並沒有停止銷售理財產品。而是對本公司員工,進行層層攤派銷售任務。中國媒體財新援引一位原恆大資產管理中心人士稱,為了完成任務,恆大員工不僅自己購買本公司的理財產品,而且還勸身邊親友買。

那麼通過恆大財富聚集的資金有多少?

恆大在港交所公告稱,「本集團的兩家子公司未能按期履行為第三方發行理財產品提供的擔保義務,相關金額約為人民幣9.34億元」。

而恆大財富執行董事兼總經理杜亮與維權者交涉時稱,恆大很難一下子拿出400億元兌付理財產品。

這意味著,9月8日開始未能按期兌付的理財產品9.34億元,這是引發目前輿情的導火索。而中國多家媒體援引恆大財富內部員工透露的數據,也印證了杜亮的話,即恆大還未兌付的理財產品總額在400億元左右。

400億元,對於任何人來說都是一筆巨資。但在恆大集團的整體債務中只是「冰山一角」。

據恆大的中期報告披露,截至6月底,集團總負債達到1.97萬億元,這也就是說恆大財富所涉金額佔不到這個數額的2%。

這一數字又是什麼概念呢?大略與南非全國的GDP規模相當。即便對於中國這個世界第二大經濟體,也相當於GDP的2%。

圖像來源,Reuters

二、恆大危機原因剖析

搞清楚這個問題,先要搞清楚恆大是如何崛起的。恆大的崛起與中國經濟發展大勢密不可分。

2008年,為應對金融危機,北京推出「四萬億」計劃,大量投資湧入基礎設施建設,再加上寬鬆的信貸政策,房地產迎來一波強力上漲。

2010年到2014年,中國房價不斷飆升,直至2014年5月開始連跌近一年。當時的中國地產企業「老大」萬科認為,行業狂飆突進的「黃金時代」已經過去,進入精耕細作的「白銀時代」。

彼時的恆大顯然並不贊同這一判斷,開啟了激進擴張之路。

中國不少房地產企業都沿襲香港賣「樓花」的模式(預售制)——向銀行借貸數以億計的資金買地,之後幾個月內就開盤售樓,收回數倍資金,接著再把這筆錢投入買更多的地,借更多的債,開更多的盤。

恆大也概莫能外,區別是,負債率更高,周轉更快,拿地更多。

與此同時,2016年中國開啟一輪棚改貨幣化,簡而言之就是將城市中難以配套的老破小的區域進行拆除,給予拆遷戶現金補貼,鼓勵他們再拿這筆錢去購房。

這一政策造成當時中國樓市「量價齊升」,恆大通過激進的高槓桿操作,搭上政策的「東風」,瞬間膨脹,當年就成為中國第一大房企。

然而,背後的風險也開始累積,並逐步引起監管層的警惕。

中國銀保監會主席郭樹清表示,「上世紀以來,世界上130多次金融危機中,100多次與房地產有關。2008年次貸危機前,美國房地產抵押貸款超過當年GDP的32%。目前,我國房地產相關貸款佔銀行業貸款的39%,還有大量債券、股本、信託等資金進入房地產行業。可以說,房地產是現階段我國金融風險方面最大的『灰犀牛』」。

法國外貿銀行(Natixis)分析師Alicia Garcia Herrero也認為,「中國最顯而易見的灰犀牛就是房地產行業正面臨的越來越大的壓力。」

為了攔住這頭「灰犀牛」,控制住系統性風險。近年來,中國政府向地產開發商提出了債務和土地購買限制等數以百計限制規定。

對恆大而言,最嚴重的政策莫過於「三條紅線」。去年8月,中國政府要求房地產企業控制負債規模,具體而言有三條紅線:一剔除預收款後的資產負債率不得大於70%,二是淨負債率不得大於100%,三是現金短債比小於1 。

如果踩了其中一條,年負債增速不得超過10%,如果踩了兩條,不得超過5%,如果三條全踩,不得新增有息債務。

房企巨頭中,三條全踩的只有三家,包括恆大。

不能借新債,意味著恆大突然沒法「借新還舊」,少了一個進水口來填債務的坑。而與此同時,政府密集出台措施抑制房價上漲,「打擊不合理需求」,使房企們住房銷售的回款也開始下跌,另一個進水口水流突然變小。

兩者疊加,恆大現金流危機爆發。

「老闆(許家印)承認了2017年的戰略失誤。」近期恆大緊急召開了全員大會,財新援引一名高管稱,許家印陳述了恆大為什麼會走到當下這個局面。

這名高管說,2017年是恆大最輝煌的一年,「荷包滿滿」。那一年恆大選擇了大肆擴張,追求規模和速度,大搞多元化。公司加大槓桿,此後每年支出的利息就超過了1000億元。

「在過去幾年裏,國家開始新一輪樓市調控,2019年中國恆大又回A失敗,2020年遭遇做空,諸多因素(導致恆大走到今天)。」該高管稱,「老闆(許家印)回憶了這些情況,也是比較傷感。」

圖像來源,EPA

三、中國政府會出手相救嗎?

雖然債務規模龐大,但僅從財務數據來看,恆大還沒有走到「資不抵債」那一步。

根據上述財報,恆大目前的土地儲備貨值達到4568億元,再加上146個舊改項目,總貨值近2萬億元。此外還有諸多已建成的商業地產和所持股份,比如位於香港的總部大樓,價值在百億左右。

不過,路透社分析認為,如果恆大想要挽回局面,就必須首先為其資產找到買家,然而這非常困難,因為潛在買家似乎想等恆大撐不住的時候再出手。

「恆大面前有三條出路:狼狽倒閉造成深遠影響;有序倒閉;或是由政府出面對這家曾是中國業內老大的房地產開發商進行救助。」路透社坦言,「第三種可能性相對較小。」

信用分析機構Reorg的不良債務分析師James Shi表示:「政府一直努力不懈地推動臃腫的房地產行業去槓桿化,因此現在不太可能向恆大拋出救命稻草。」

野村分析師Iris Chen在一份客戶報告中稱,「我們不相信政府有救恆大的動力(這是一家民營企業)。」

去年底,數家國企債務違約事件中,中國政府似乎已在努力破除「國企信仰」,試圖撒手不管那些無力償債又沒有市場競爭能力的「殭屍企業」。對國企尚且如此,對待一家民企,「兜底」的可能性又有多大?

回顧過去,在海航集團和安邦的危機中,最終都由中國政府出面,派駐工作組進駐,進行資產處置。但這一條路更像是「有序倒閉」。

Iris Chen也表示,「但在我們看來,他們(政府)也不會主動讓恆大倒閉,即便真出現倒閉,他們也希望是更為有序的倒閉。」

圖像來源,PA Media

四、恆大是否會成為中國的「雷曼兄弟」?

中國監管層顯然已經意識到恆大「倒下」後可能帶來的連鎖反應。

8月19日,央行和銀保監會約談恆大高管,要求恆大「積極化解債務風險,維護房地產市場和金融穩定」。潛台詞是,恆大的問題,不是一家企業的存亡,而且關於整個樓市,乃至金融穩定。

這麼說並不誇張。

恆大1.97萬億的總負債中,有息負債總額(債券、銀行貸款等)為5718億元。

根據恆大去年年底給政府部門的信件,恆大負債涉及超過128家銀行和逾121家非銀行機構。

除此之外,還有一萬多億來自恆大利用監管較少的影子銀行進行的融資,其中就包括信託、理財產品和商業票據。

就商業票據而言,恆大開給供應商、合作方的商業憑證,約定到期付款,並無擔保,風險極大。很多中國企業,比如從事代理銷售的易居,從事裝修的金螳螂,從事建材的三棵樹,都累積了數十億至數千萬不等的商票,一旦無法償付,數以千億的壞賬,勢必衝擊整個行業。

2008年美國投行雷曼兄弟倒閉,引發交易對手的危機,最終使全球市場陷入癱瘓,雖然分析師們無意將恆大與雷曼兄弟作類比,但一些投資者擔憂會有類似的危機蔓延風險。

銀行業務和資產管理公司SC Lowy的Michel Lowy說:「如果像預期的那樣,恆大出現債務違約並進行重組,那怎麼可能不蔓延。再者還有其他開發商處境相似,無法獲得流動資金,而且借貸規模過高。」

不過,不少分析師認為,目前最迫在眉睫的擔憂是發生房地產行業崩潰,而不是雷曼式的金融危機——恆大若賤賣資產可能會破壞價格體系,導致那些高槓桿的房企們崩潰,使這個佔中國經濟四分之一的行業陷入癱瘓。目前,已有中國多地政府出台政策,「防止房價過快下跌」。

但值得玩味的是,9月14日,恆大發佈公告,稱已新聘兩家公司,作為聯席財務顧問,共同評估公司目前的資本架構,研究流動性情況,探索所有可行方案。

而其中一家公司為華利安諾基,當年就參與了雷曼兄弟破產案。