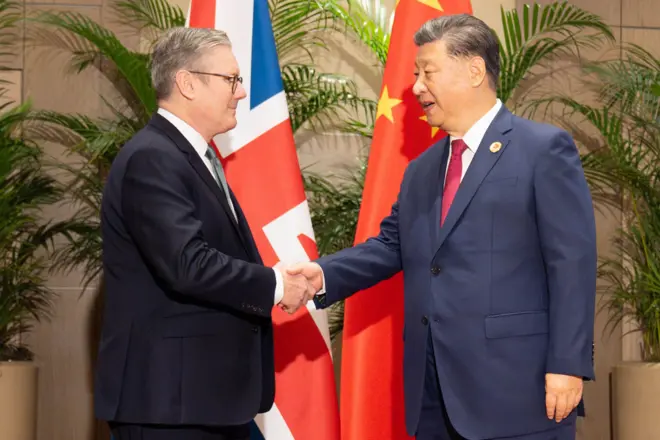

中國兩會經濟看點:GDP目標、財政刺激規模和債務風險

圖像來源,Getty Image

中國每年例行的"兩會"上,經濟相關的內容總是缺乏看點——中國政府會回顧過去一年的經濟增長,不出意外,GDP增長率將會達到上一年設定的目標;然後設定下一年的目標,同樣也沒有人擔心新目標無法實現。

然而,任何事情放在新冠肺炎疫情的背景下,都會出現新的衝突,新的複雜性,中國經濟尤甚。

中國今年一季度經濟在新冠疫情影響下,出現史上罕見的負增長,疫情在歐美肆虐為中國帶來外需衝擊。關於經濟的各個方面,增長目標、刺激政策、債務風險,幾乎都需要重新審視和探討。

這次特殊的「兩會」在即,BBC中文為你梳理「兩會」上經濟議題的最值得關注的看點,請多位學者進行剖析。

經濟目標:設不設,怎麼設

在今年伊始,沒人能想到高速增長40年的中國經濟,會突然大幅萎縮。同樣,當前也很難確定之後的幾個月,疫情將如何發展,繼而對中國經濟產生何種影響。

在這種情況下,中國央行貨幣政策委員會委員馬駿公開建議,中國今年不再設定GDP增長目標,否則可能會綁架宏觀政策,最後被迫搞「大水漫灌」。

他表示,實現GDP增長6%的目標已不可能,4%-5%難度也很大,很多經濟學家預測的1%或2%也有可能,因此對經濟的最終影響取決於歐美疫情的發展。

野村證券中國區首席經濟學家陸挺公開撰文呼應了這一觀點。他表示,設定GDP增長目標的作用有兩個,一是給各行業和企業一個關於經濟總量增速的指引,給各個層面的經濟決策提供一個參照物;二是用來考核地方官員。

而在「當前極為特殊且高度不確定性的全球疫情和經濟形勢,今年不設GDP增長目標的利遠大於弊」。因為,「完全沒有必要如此擔心,如此誇大GDP增長目標的作用」,不設GDP目標或者設置比較低的目標,很可能不會出現大問題,然而一旦目標過高,就可能出現地方政府「數據造假」一類的副作用。

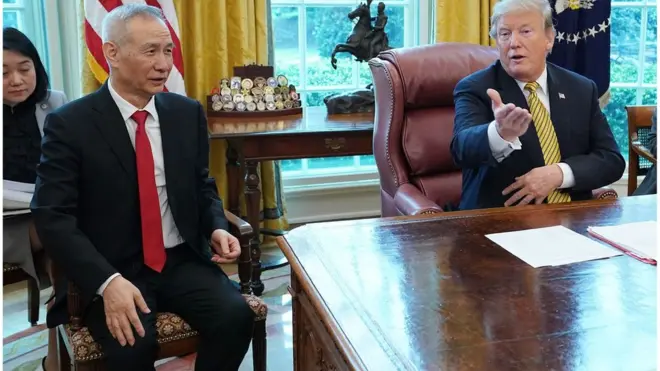

圖像來源,Getty Image

但如果從底線思維出發,似乎需要一個經濟增長的底線。中國民生銀行首席研究員溫彬撰文認為,今年要在失業率保持穩定基礎上,實現城鎮新增就業1000萬人以上的目標,GDP至少要守住增長3%的底限。

香港中文大學經濟學系副教授莊太量向BBC中文表示,設置一個合理的GDP目標並非不可能。他認為,以疫情現在的發展而言,可以假設第一季度的經濟是最差狀況,第二三季度不會低於這個數字,那麼全年設置3%比較合理。

莊太量解釋,從外匯等指標來看,雖然來自歐美的外需受到影響,但整個東南亞只有新加坡和菲律賓是負的,其他都是正的,意味著這些國家外貿還是在正流入,外貿整體不一定會差太多。再加上,國內消費和投資兩個重頭戲,政府的調控能力很強,比如5G建設方面未來兩年30萬億,是不是可以把其中一部分提前到今年,綜合而言可以對今年GDP形成一個較合理的估計。

由於中國政府在經濟中參與度高,增長目標取決於政府的刺激效果。

奧緯諮詢董事合伙人、大中華區負責人雷韜潤 (Peter Reynolds)向BBC中文表示, 由於當前政府的刺激政策的效果還不可知,根據不同的情況,奧緯諮詢給出兩個預測數據——當政府的刺激政策效果比較好的情況下,全年GDP增長率在5.8%至6%;若刺激效果不足,GDP增長率在5%至6%。

即便設置GDP增長目標,也有經濟學家提出,設置的方法可以更靈活,比如——「區間增長率」,通過設置較大的區間,來緩解不確定性帶來的問題。溫彬建議,GDP預期增長目標設定為一個大區間,如3%至5%。

或者設置「相對增長率」,即以中國增長速度與全球增長速度的差值,來設定目標和評估中國經濟的增長狀況。

值得一提的是,四川、雲南等在新冠疫情後舉行地方「兩會」的省份,也採取與全國比較差值的方式來設置本省GDP增長目標。

陸挺則提出「相對增長率」和「區間增長率」的反駁。他表示,若設定的增長目標區間過大,則失去制定目標的實際意義;「相對增長率」用來作為事後的評價尚可,但因為數據公布的滯後性,達不到原本設定增長目標的指導意義。

刺激政策:是否要克服「四萬億」恐懼症

經濟學家建議不設GDP增長目標的另一個理由是,如此大的不確定下,如果設定一個不切實際的GDP增長速度,地方政府的反應往往就是大搞基建,要上投資項目。馬駿表示,「實際上這些基建投資一般都是資本密集型的,對解決就業問題、失業後的民生問題短期內是沒有什麼幫助的。」

這體現出不少經濟學家對十二年前「四萬億」刺激計劃的副作用依然心有餘悸。比如,寬鬆的貨幣政策和失控的地方債問題,不但沒有降低槓桿,相反進一步槓桿化,而且增添了新的過剩產能,供需失衡進一步加劇。這意味著一旦有風吹草動,局部的資金鏈斷裂傳導到金融市場的其他部分,引發系統性危機。

這些副作用都讓中國此後多年不得不以經濟放緩的代價,推進「去槓桿」和「去過剩產能」。不過,在一季度負增長的刺激下,有呼聲提出「四萬億2.0版」,甚至加強版「四萬億」。

中國社會科學院學部委員餘永定就撰文稱,為當年的四萬億刺激計劃正名,現在必須大膽實行擴張性財政政策。

餘永定認為,如果外需繼續惡化,消費需求反彈幅度差強人意,則中國經濟要靠投資的增速,投資中只有基礎設施投資增速直接取決於政府的財政擴張力度和項目儲備。而中國的財政赤字率和槓桿率低於主要發達國家,因此有空間推行擴張性財政刺激。

經濟學家沈建光同意餘永定的觀點。他認為,為做到「六保」,大規模的經濟支持計劃必不可少,然而,對待刺激政策,國內總有一些恐懼,認為這是「四萬億」捲土重來。而「四萬億」的教訓並不在於是否推出刺激政策,而在於執行過程中忽視了中國經濟固有的結構性弊端,比如地方政府財政行為缺乏約束機制、金融體系缺乏自主權、國有企業的隱性擔保機制等。

香港絲路顧問公司(Silk Road Associates)首席執行官貝哲民(Ben Simpfendorfer)向BBC中文表示,政府官員認識到上一次刺激計劃的規模可能太大了,所以中國政府對再次實施刺激計劃的風險有清晰的認識。

貝哲民(Ben Simpfendorfer)認為,現在的問題不在於刺激計劃的規模,而在於把錢花在哪裏。上次「四萬億」中,相當一部分是花在基礎設施投資上,比如高鐵等,這些投資對內陸中小城市影響較大,但對沿海大城市影響較小。」

「所以,當前的刺激計劃需要針對中小企業,因為他們是中國經濟的命脈,還有私營企業,以及刺激家庭的消費。這意味著這樣的刺激方案會更棘手一些,將資金引導至中小企業和私營企業甚至家庭,需要重新思考稅收政策和其他更複雜的政策,非常具有挑戰性。」貝哲民(Ben Simpfendorfer)表示。

莊太量也持相似觀點——上一輪的後遺症,來自於當年建高鐵,推進城鎮化,造成鋼鐵等製造業產能過程。現在更多的是科技和服務業,比如5G投資需求很大,加大刺激力度,可能會製造大量債務,但是不會有產能過剩的問題。

貝哲民(Ben Simpfendorfer)也提到,在5G領域中國有切實的基礎設施需求,隨著我們走出疫情,製造業進行搬遷和智能化改造,這類的投資將帶來真正的競爭優勢。

圖像來源,Getty Image

債務風險:兩難選擇下的風險

當前經濟下,中國政府可能面臨兩難選擇——經濟收到衝擊,財政收入大幅減少。中國財政部長劉昆就表示,今年財政收入可能出現改革開放以來首次下降。

然而,為了刺激經濟,又不得不大幅增加財政支出。疫情期間,中國已明確要發行抗疫特別國債。特別國債指有特定使用目的的國債,在中國歷史上一共發行國兩次(1998年和2007年),續發過一次。外界預計,特別國債應在萬億元級別,具體的細節可能將在「兩會」上公布。

財政收入減少,同時加大支出已勢在必行,最終的結果很可能是突破3%的財政赤字率。中國常年保持低於1%的赤字率,在2008年金融危機後,為了刺激經濟,赤字率達到2.7%,此後3%成為約定俗成的新赤字率紅線。

今年赤字率達到多少?經濟學家有從3.5%到5%的不同估計。但是,提高負債率,引發債務風險的擔憂。

曾任中金公司CEO的前中國總理朱鎔基之子朱雲來去年公開警告,2016年在建工程已經達到175萬億,是當年GDP的2.3倍左右,2002年時這個數字時1.1倍。現在的比例太大了。

而規模龐大的投資背後是規模龐大的債務,如果投資的產出不利,造成債務違約,傳導至銀行體系,造成整個經濟的系統性風險。

餘永定表示,如果中國政府借了大量外債,情況或許有所不同,但中國政府債務是基本是內債,在中國發生主權債務危機的可能性基本為零。最後,中國進一步放鬆貨幣政策的餘地還比較寬裕,實在不行還有央行可以出手。

餘永定觀點背後的邏輯是,債務多了,實在不行可以「印鈔票」還債。美國恰恰擅長這一點,美國財政部不久前宣佈將在第二季度舉債3萬億美元。巴菲特在隨後解釋美國的債務幾乎永遠不會違約,「如果你的債券是以自己印刷的貨幣發行的,那麼,你就不會違約,當然,這貨幣本身的命運未來會如何,倒是一個大問題。美國一直都是很精明的,總是以本國貨幣發債。」

莊太量提醒,雖然中國發行人民幣債券違約風險小,但是中國和美國大有不同,美元在全球地位較高,需求大,大量印鈔或許影響不大,但人民幣還處在一個封閉系統,一旦印鈔過多,可能製造泡沫,還有通脹風險。

餘永定在其文章中還表示,中國是個高儲蓄國家,居民希望擁有更多金融資產,而國債是金融資產中最安全的資產,中國居民和金融機構對國債有強烈的需求。因而中國政府以較低成本發新債還舊債根本不成問題。

不過,通過居民轉移債務風險,中國已經經歷過一輪。

2008年中國推出「四萬億」計劃後逐漸展現出很強的後遺症——高槓桿率帶來的金融風險。

然而2014年到2017年,中國政府通過房地產去庫存,讓整個房地產產業鏈的債務轉化了城鎮居民的住房貸款,化解了地產商和銀行的債務壓力。通過供給側結構性改革,削減過剩產能,讓能源和原材料價格復蘇,一眾大型工業企業利潤上升,還債壓力驟減。

2017年底中文互聯網廣為流行一篇文章,闡述了中國處理潛在危機的這一邏輯,並隱晦地表示政府在把累積的金融風險轉化到居民身上,以排掉前路的雷。

但中國居民的負債率不是無限制的,目前已經出現高負債擠壓消費的情況,還能否承受更高的負債率,是政策制定者不得不考慮的風險。